OFRECIDO POR BOARDROOM LABS DESDE SAN FRANCISCO

Boletín n.º24

26 de septiembre de 2021

HILOS EN ESTE CORREO

I. Tema de la semana. AUKUS visto desde Valparaíso, El Callao, o Manzanillo II. El peso del capital riesgo III. Los intereses permanentes del «amigo» canadiense IV. Evergrande reverbera en Latam: materias primas ∞. América ¿Qué más? Revista de prensa | Latam en datos | Semana americanaI. Tema de la semana. AUKUS visto desde Valparaíso, El Callao, o Manzanillo

1211 palabras. 6 minutos de lectura. 12 fuentes.

El siglo se juega en el Pacífico y EEUU lo afrontará junto a Australia y Reino Unido. Al firmar el acuerdo estratégico AUKUS, Washington construye sobre Five Eyes: el club de espionaje anglo es su más íntima alianza. Todo ello en detrimento de Francia y de un mundo transatlántico que expira. El objetivo es contener a China –Pekín ya cuenta con una armada formidable– y asegurar la libertad de los mares en las principales rutas comerciales globales. El nuevo equilibrio afecta a Latam en su dimensión pacífica.

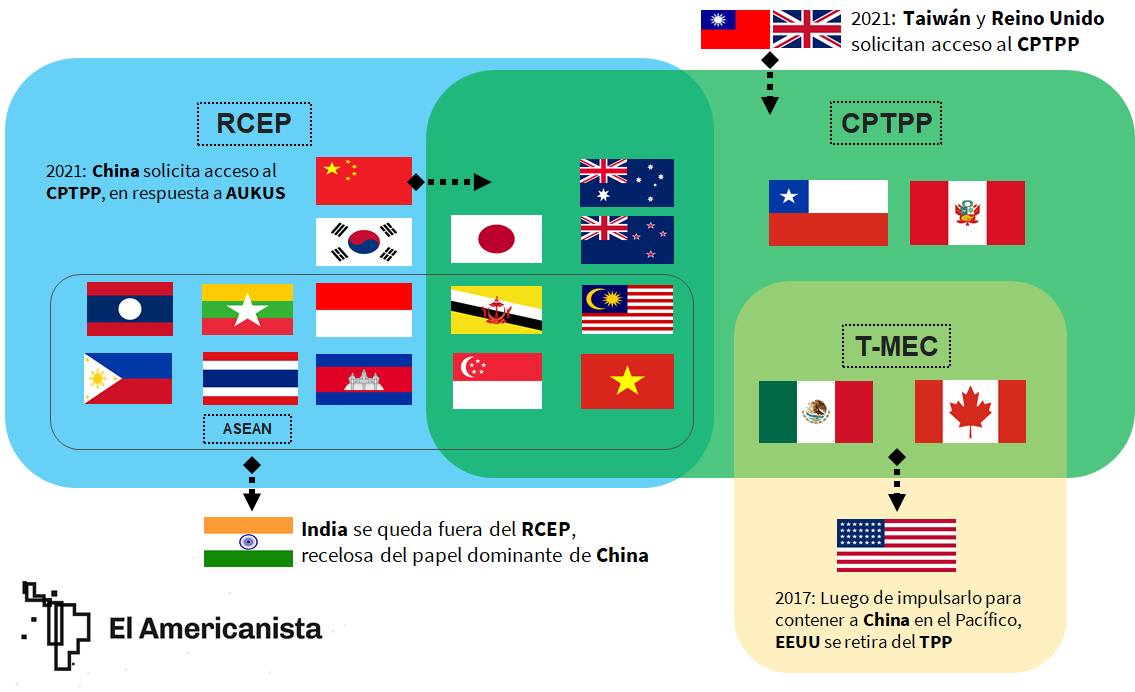

CPTTP. China ha reaccionado pidiendo acceso al CPTPP (Comprehensive Progressive Transpacific Partnership), el acuerdo comercial que incluye a Canadá, México, Perú y Chile, y reúne un 13,5% de la economía mundial.

Chile y Perú ya tienen a su principal socio comercial en China. El crecimiento de sus ciudades e industrias ha absorbido la materia prima andina. Pekín controla las mayores minas de cobre peruanas y la mitad de la red eléctrica chilena. Su admisión al CPTPP facilitaría a consumidores y empresas chinas comprar y colocar productos en Latam, profundizando los lazos económicos transpacíficos.

Los 11 miembros del CPTPP se reservan el derecho de veto unilateral sobre pretendientes al acuerdo. Los chinos saben que lo tienen difícil, pero ante todo buscan mejorar su imagen en la cuenca pacífica: pedir acceso señala el compromiso de Xi Jinping con el sistema de comercio global y la voluntad de acatar –y ayudar a formular– sus reglas. Entretanto, peticionando, Pekín presiona a Washington y a sus aliados en el Pacífico, y pone a la administración Biden en una posición incómoda, al subrayar que, tras abandonar el CTPP, carece de una estrategia económica integral para Asia.

En respuesta al CPTPP, China lanzó el RCEP (Regional Comprehensive Economic Partnership) en 2020, un acuerdo que representa $26.2B entre 15 naciones del Pacífico. Se considera que, comparado al CPTPP, el RCEP tiene estándares más bajos en áreas como empresa pública, protección laboral y comercio digital. En este sentido, los subsidios del estado chino a compañías estratégicas como Huawei son notorios.

El CPTPP original lo promovió EEUU con China en mente. Lo abandonó Trump en 2017; Biden dice que no revertirá la decisión. Pero a pesar de ello, el CPTPP retiene el espíritu de limitación de los apoyos estatales a las compañías.

Esperando a Europa. La gran perjudicada de AUKUS es Francia, que tiene intereses directos en el Indo-Pacífico –al menos 7.000 tropas y 2M ciudadanos– y ambiciones de ser un actor influyente. De vuelta en casa, su poderosa industria militar se deja un contrato de $66.000M en submarinos para Australia sobre la mesa.

Francia quiere europeizar el lance. Liga el contrato perdido a la seguridad de la Unión Europea, insistiendo en la necesidad existencial de una «UE geopolítica», dotada de «autonomía estratégica», siguiendo la línea de Macron. A saber, autonomía con respecto a EEUU, y la OTAN que el Pentágono subsidia. Al parecer, AUKUS pilló de sorpresa a Bruselas, que al día siguiente presentaba su propia estrategia para el Indo-Pacífico formalmente «Es vergonzante, otro ejemplo de cómo la UE es rica pero no poderosa», dijo un alto funcionario de un estado miembro al FT.

Incluso, durante la semana, The Telegraph –que es inglés pero tampoco es The Sun– filtró que Macron estaría dispuesto a poner a disposición de Bruselas el asiento de Francia en el Consejo de Seguridad de las Naciones Unidas a cambio de apoyos para un ejército europeo. El Elíseo lo desmintió ipso facto.

Para Latam, la cosa se pondría interesante solo si la UE se activa como un actor geopolítico verdaderamente unitario. Iniciativas de la Comisión Europea como Global Gateway –una Belt and Road Initiative propia– proyectada hacia Latam (y África), tendrían la credibilidad y la fuerza del que, a pesar de todo, es el mayor mercado común del mundo (sumando unos $16B y 450M de ciudadanos). «Se nos da bien financiar carreteras. Pero no tiene sentido para Europa construir una carretera perfecta entre una mina de cobre china y un puerto chino. Tenemos que ser más astutos en lo que a este tipo de inversiones se refiere», dijo Úrsula Von der Leyden, presidenta de la Comisión Europea (el brazo ejecutivo de la UE).

La vicepresidenta del Council on Foreign Relations estadounidense exhorta esta semana a Latam a «no ser peón en la rivalidad China-EEUU». En este sentido, la UE permitiría a Latam diversificar sus relaciones políticas y comerciales. Mientras, en España se aprovechar para hablar de Latam como la región más «eurocompatible» en la nueva bipolaridad.

Sí, pero. Talk is cheap. El acuerdo comercial Mercosur-UE continúa en el limbo de Bruselas, dilapidado por la curiosa alianza de los lobbies ecologistas y agroindustriales –también está pendiente la modernización de los acuerdos con Chile y México–.

Brasilia y Buenos Aires se quejan del tratamiento arancelario de exportaciones clave como la carne y el azúcar en el texto del acuerdo Mercosur-UE. El vacuno, por ejemplo, se limita a 1,2% del consumo anual de la UE, «equivalente a una hamburguesa por persona por año en la UE», bromeaba el embajador argentino ante la UE recientemente. Según el FT, la soja ya tiene entrada duty-free al mercado europeo en ausencia del tratado y por lo tanto, dicen los latinoamericanos, lejos de desatar una ola de deforestación amazónica para facilitar la exportación de soja, el acuerdo ofrece al agro del Mercosur más bien poco. En cambio, abriría el sector de automóviles y camiones brasileño y argentino, hasta ahora muy protegido, a pujantes competidores europeos.

Si la UE no acaba de unirse, con Latam apenas hay por donde empezar. Los 20 años de negociaciones Mercosur-UE podrían haber sido en vano: el Mercosur podría diluirse hasta desaparecer. Uruguay está negociando por libre con China, mientras que el Tratado de Asunción, que funda el Mercosur en 1991, establece un arancel externo común y la adopción de una política comercial común con relación a terceros Estados o agrupaciones de Estados–. Argentina se indigna. En realidad su industria está satisfecha con el statu quo, que le permite exportar a Brasil sin aranceles mientras que los competidores internacionales enfrentan el Arancel Externo Común. Uruguay carece de un sector industrial que proteger y, siendo la economía más abierta del bloque, se desespera con el ritmo de las negociaciones conjuntas de acuerdos comerciales.

De vuelta en Europa, los estados bálticos miembros de la UE no ven más allá de Rusia. Desde su punto de vista, Francia está arrastrando al continente a un pleito que no es el suyo. Miran la «autonomía estratégica» con cinismo: tiene mucho que ver con los contratistas de defensa franceses. Europeizar la defensa es irreal y peligroso ya que minaría la OTAN, y la UE nunca podría defenderse de Rusia sin EEUU. Del mismo modo, la Mitteleuropa de Alemania se conforma con el business as usual: bajo o nulo perfil geoestratégico para la UE, neutralidad de bajo coste entre EEUU y China, y a seguir exportando al cavernoso mercado asiático.

En el radar. Este jueves, Taiwán, la isla autogobernada que China reclama como propia, pidió acceso al CPTPP formalmente tras años de lobby. El mismo día, 24 cazas chinos incluidos dos cazabombarderos nucleares incursionaban en el espacio aéreo taiwanés.

Por otro lado, de confirmarse la entrada del Reino Unido al CPTPP en 2022, sería la segunda economía tras Japón.

II. El peso del capital riesgo

1288 palabras. 6 minutos de lectura. 19 fuentes.

El kilo de startup latinoamericana está caro. En gran medida porque aún está barato el dinero en las capitales financieras. Nos acercamos a la quinceañera del «estancamiento secular» y de los tipos de interés ultrarreducidos o directamente negativos. La inflación asoma, y la Fed responderá tarde o temprano. Pero de momento, los mercados avanzan borrachos de liquidez. Para batirlos, al capital sólo le queda irse a buscar riesgo y retorno a emergentes. Y Latam está a tiro.

El fondo VC está haciendo preseed, el fondo growth está haciendo early stage y el private equity está haciendo VC...anglicismos aparte, a fin de cuentas, hay mucha demanda persiguiendo unas pocas oportunidades atractivas. Las valoraciones por tanto están jugosas. Desde el punto de vista del emprendedor local, es el momento para captar capital, tirando de las redes personales cada vez más densas que unen a EEUU con la región.

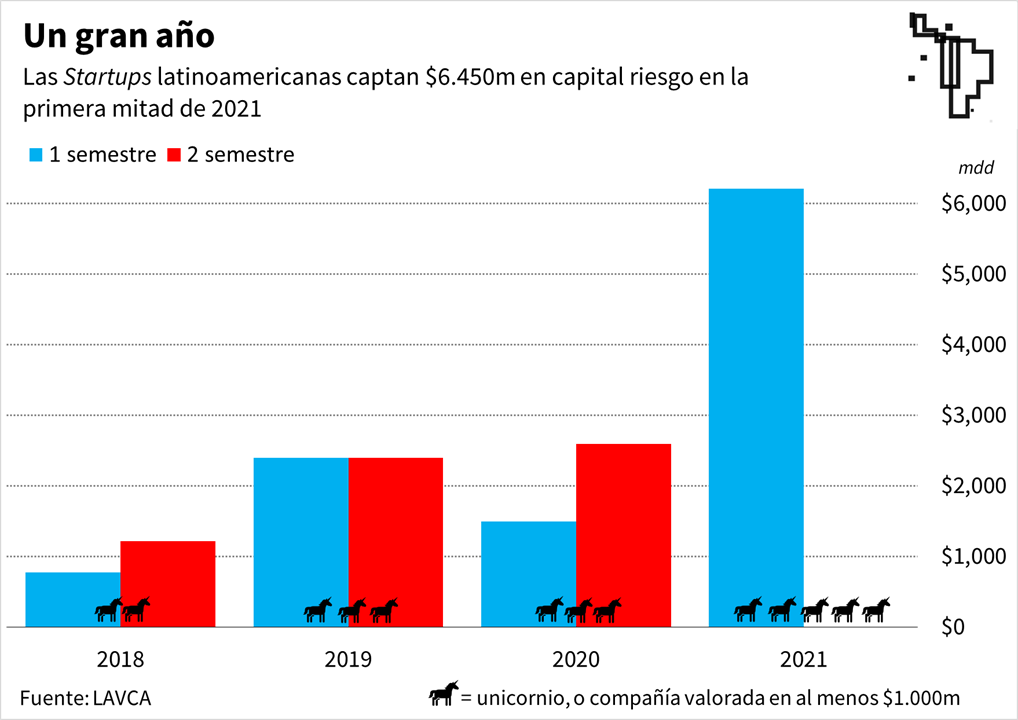

El capital riesgo ha regado Latam con $8.800m distribuidos en 400 deals hasta agosto según PitchBook –más que 2019 y 2020 combinados–. Para la Latin American Venture Capital Association (LAVCA) basada en Nueva York, la cifra es 6.450M y 323 deals. 5 de los 14 unicornios latinoamericanos –startups con valoraciones por encima de los $1.000M– alcanzaron su estatus este año.

Es noticia. La semana nos deja la segunda valoración más alta de la historia para una startup regional. Se trata de la mexicana Kavak, un marketplace de vehículos usados. Ha captado $485M adicionales, colocándola en una valoración de $4.000M.

La semana pasada, la japonesa SoftBank, partícipe de la última ronda de Kavak, anunció que dotaría sus fondos latinoamericanos con $3.000M más, sumando $8.000M en total. Es de lejos el principal inversor regional en esta clase de activos. SoftBank ha aupado a algunas de las grandes startups en Latam, pero también es conocido por los desastres de Wirecard, Greensill y WeWork. «Jesucristo también fue un incomprendido», dijo su fundador Masayoshi Son «Masa» tras perder la friolera de $13.000M en 2020.

Escala. Kavak va a por Brasil. Brasil y/o México son destinos obligados para las startups regionales. Juntos ofrecen 340M de consumidores y casi ⅔ del PIB latinoamericano. Es el caso de la fintech argentina Ualá en México, o de la española Factorial, que comenzó en México, y tras levantar 80M de Tiger Capital crecerá en Brasil.

A Brasil y México se acude a cumplir con el primer mandamiento de las startups: «escalar». Es decir, crecer vertiginosamente a partir de una serie de recursos fijos y mucho, mucho software. El coste marginal de distribución del software tiende al 0. Es decir, el esfuerzo para la startup es el mismo con un único usuario que con 100M. Los márgenes de contribución pueden ser brutales.

A esto apuntaba el inversor Marc Andreseen cuando declaró en 2011 que el software se estaba comiendo el mundo. Ahora le toca a Latam. «Esto va de inclusión y no de disrupción» señala un socio de SoftBank. Destacan la penetración digital en la región y el crecimiento imparable del e-commerce durante la pandemia. No es de extrañar que Fintechs como la brasileña Nubank –su valoración en $30.000M es la mayor de la región– atraigan la mayoría del capital. De las 79 startups latinoamericanas con una valoración superior a los $100M, casi el 40% pertenece al sector fintech, según el fondo local ALLVUP. La jugada es bancarizar a una parte importante de la población, sumida en la informalidad, que carece de avales para acceder a la banca tradicional.

Kavak también ha mostrado interés en Turquía. De lanzarse a por ello, se transformaría de startup a multilatina en unos años. No se olviden, señores de Kavak, de los 110M de filipinos, honoríficos latinos.

Espejos regionales. EEUU tiene su PayPal Mafia: ex-PayPal de la talla de Peter Thiel e Elon Musk. La mayoría, graduados de Stanford. Entre ellos, se reparten el mejor deal flow de la industria, y hoy la ideología de Thiel es en gran medida la ideología de Silicon Valley (Zero to one es el único libro de negocios que ha leído un servidor. Quizás por que no es un libro de negocios. Menos conocido es su ensayo de filosofía política The Straussian Moment. De Strauss a Schmitt y a Girard. Alto vuelo).

Hasta cierto punto, Latam tiene su MercadoLibre Mafia. En 2007 MercadoLibre fue la primera tecnológica latinoamericana en cotizar en el NASDAQ. Hoy es la compañía más valiosa de Latam por capitalización bursátil, tras superar al gigante minero brasileño Vale, con la debacle de Evergrande de por medio. La fundó Marcos Galperín junto a Hernán Kazah. Poco más adelante se sumaría Nicolás Szekasy: los 3 argentinos MBA por Stanford. Kazah y Szekasy acabaron por fundar Kaszek, uno de los fondos de capital riesgo más pujantes de Latam. Recientemente, MercadoLibre y Kaszek lanzaron su SPAC conjunto.

En perspectiva. Si nos dejamos llevar exclusivamente por el autobombo linkedineano de los fondos y startups enfocadas en Latam, parecería que la industria del capital riesgo va a llevar a la región al pleno desarrollo por sí sola. No en vano, existe una cuenta de Twitter hilarante llamada VCs Congratulating Themselves.

Evidentemente, cuanto más capital entre, mejor para una región crónicamente desprovista de capital autóctono. Pero no perdamos el sentido de la proporción. Cuidándonos de mezclar churras y merinas, podríamos comparar los $8.000M de capital riesgo a la cartera de crédito de China en la región. Sus bancos han provisto más de $140.000M en crédito a Latam en las últimas dos décadas, más que el Banco Mundial, el BID y la CAF combinados. Y hablamos estrictamente de crédito, no inversión directa. O lo que es más crítico todavía para el desarrollo económico de la región: su déficit de infraestructura, que asciende hasta los $150.000M, equivalentes al el 2,5% del PIB regional según el BID. Salvar el déficit implicaría sostener una inversión de entre el 4-7% del PIB regional durante años. En este sentido, en 2019 el World Economic Forum señaló que la percepción de la infraestructura regional estaba por detrás de todas las regiones en el mundo a excepción del África subsahariana. La falta de capacidad en infraestructura impacta las decisiones de inversión de escala industrial, que verdaderamente pueden inclinar la balanza a favor de Latam.

Con la infraestructura viene la industria. En este medio entendemos la riqueza nacional a través de las fuerzas vivas de la industria, y no del consumo, tal y como el que se da en una Europa rica, pero en declive por su desindustralización. A largo plazo, el bienestar general y la riqueza de una sociedad vienen determinados, no por lo que puede comprar, si no por lo que puede fabricar. «Las fuerzas productivas son el árbol donde crece la riqueza», escribió Friedrich List en Sistema nacional de economía política.

En este sentido, recordemos que la tendencia económica dominante de las últimas décadas en la Latam es la «desindustralización prematura». En México, como tantos otros lugares, las importaciones chinas hundieron a las industrias zapatera, textil y juguetera. China compra materias primas, para que sean sus fábricas y trabajadores los que las conviertan en acero, cemento, computadoras y piezas de automóvil, para luego exportarlos de vuelta a Latam a precios por debajo de mercado –subsidiados por la maquinaria estatal china– imbatibles para productores y comerciantes locales. Latam perdió la partida con China por convertirse en la fábrica del mundo: se desindustralizó prematuramente y se reprimarizó. En esta particular pugna, la infraestructura y las redes logísticas fueron —y son— un factor tanto o más importante que el coste de la mano de obra. La importancia del mundo físico de los átomos no pasa desapercibida para los venture capitalists del mundo de los bits. El propio Horowitz, una década después de su famoso Software is eating the world, publicó IT’S TIME TO BUILD.

III. Los intereses permanentes del «amigo» canadiense

1002 palabras. 5 minutos de lectura. 8 fuentes.

Por qué importa. El emblemático primer ministro liberal Justin Trudeau ha conseguido renovar su gobierno en minoría tras llamar, encuestas en mano, a unas elecciones anticipadas que por poco no se le escapan ante los conservadores de Erin O’Toole.

Trudeau impulsará un «plan progresista» en su tercer mandato. Aprovechamos para tomar distancia de la retórica de Trudeau y sus medias de colores para repasar los vastos intereses hemisféricos de Canadá –frecuentemente percibido en la región como el socio asequible norteamericano–.

Ottawa aporta capital –sus fondos de pensiones son viejos conocidos en Latam–, know-how minero, y una oportunidad para diversificar las relaciones comerciales para las naciones latinoamericanas. Para el jefe local de turno, negociar con Canadá siempre sale más barato políticamente que hacerlo con El Imperio. Una dinámica no muy distinta a lo que ocurre con la Unión Europea en Latam o incluso con España en ciertos países.

Es noticia. Trudeau disolvió el parlamento en agosto y llamó a elecciones anticipadas tras dos años de su segundo mandato. Se lanzó a una apresurada campaña electoral, de $500M, para alcanzar una mayoría de 170 escaños, y gobernar en solitario.

El tiro casi sale por la culata. El Partido Liberal se quedó en la casilla de salida con 158 diputados, por los 119 del Partido Conservador de O’Toole. Al igual que su vecino al sur, es un país crecientemente dividido, entre el oeste más conservador y el este más liberal (en su acepción estadounidense), rural vs. urbano.

Reyes de la minería. 5 mineras canadienses están representadas entre las 25 mayores del mundo según sus capitalizaciones bursátiles, en todo caso superiores a los $15.000M. Sus 40 mayores mineras suman ingresos por $100.000M aproximadamente, equivalente al PIB cubano en 2019.

Precisamente en Cuba está radicada la Moa Joint Venture, una minera integrada verticalmente que extrae y refina níquel cubano entre Moa y Fort Saskatchewan en Alberta, Canadá. Sherritt y el estado cubano son socios a partes iguales desde hace más de 25 años, cuando el régimen de La Habana, extinguida la URSS, atravesaba su «periódo especial» y buscaba inversión desesperadamente. Entre operadores de bolsa, Sherritt, que cotiza en Toronto, es un proxy para Cuba y su destino político-económico. Llegó a tocar los C$17,5 por acción en 2008, en pleno boom constructor en China. Con el boom se sobredesarrolló la capacidad productiva global de níquel, y su precio colapso. Sherritt nunca fue la misma y hoy cotiza a C$0,4. Trump con su estrategia de «máxima presión» sobre La Habana y Caracas casi la empuja a la quiebra.

Por su parte, Barrick Gold puede presumir de haber acometido la mayor inversión extranjera de la historia Dominicana en Pueblo Viejo. La sexta mina de oro del mundo supuso una inversión de $4.500M. Esta semana Barrick es noticia tras unas protestas multitudinarias contra una expansión proyectada. El empresario-presidente Luis Abinader no pierde el sueño.

Ottawa tiene una baza negociadora en el Caribe nada despreciable: sus turistas. Es el segundo emisor hacia la cuenca caribeña. En invierno, la temperatura media de Montreal es de -10,2°C. En Toronto, la máxima promedio es -2° durante febrero, y la mínima es alrededor de -7°. Ambas ciudades están a unas cuatro horas de vuelo de las Antillas. Antes de la pandemia ¼ turistas en Cuba llegaron a ser canadienses, mientras que casi 1m visitaron la República Dominicana.

Commonwealth y Francofonía. Ya en el Caribe inglés o Commonwealth Caribbean, Canadá comercia con sus socios en la Mancomunidad de Naciones, bajo los términos preferenciales del CARIBCAN (Caribbean-Canada Trade Agreement) de 1986.

Si bien es sabido que la diáspora haitiana influye políticamente desde el mayamero Little Haiti, menos conocidos son los núcleos hatianos en Quebec y Montreal, de acervo francés. Ahí emergió el senador de Haití Rony Célestin –desde su mansión de $3,4M– para responder al NYT tras el magnicidio de Jovenel Moïse, al ser uno de los apenas 10 cargos públicos electos en activo en aquel momento.

Con respecto a los flujos migratorios, se suele contrastar la política estadounidense a la canadiense, más laxa y acomodativa. Ahora bien, si atendemos a los intereses permanentes de Canadá, lo cierto es que tan solo comparte frontera terrestre con EEUU, un vecino más próspero que México. Además, Canadá es el segundo país más extenso del mundo, tras Rusia y que está entre los 20 estados o dependencias territoriales con menor densidad de población.

Cánnabis. En octubre de 2018, Canadá se convirtió en el primer país del G20 en legalizar el uso recreativo del cánnabis –el segundo en el mundo tras Uruguay en hacerlo–. Poco después, los productores canadienses se interesaron por las características de la tierra colombiana para el cultivo a gran escala, las condiciones climáticas favorables durante todo el año, bajos costos de producción, la plataforma exportadora bioceánica de Colombia, la legislación y otras sinergias con el agro existente. Al interés lo siguieron el capital financiero, humano, y físico canadiense.

Fondos de pensiones. Ya en el mundo de la inversión institucional, los fondos de pensiones canadienses son harto conocidos en la región por sus bolsisllos profundos: fondos como el Canada Pension Plan Investment Board (CPPIB), Ontario Teachers’ Pension Plan (OTPP) o la La Caisse de dépôt et placement du Québec (CDPQ), que compran desde FIBRAs mexicanas a renovables en el Cono Sur a Private Equity en Brasil.

Bien tratados. Además del T-MEC, que imbrica su economía con EEUU y México, Canadá cuenta con tratados de libre comercio con Chile desde 1997 –el más longevo y profundo–, Costa Rica, Perú, Colombia, Panamá y Honduras. México, Perú y Chile son socios por vía del CPTPP.

En el radar. El drama de la fusión entre las ferroviarias Canadian Pacific y Kansas City Southern llega a su fin. La segunda ha aceptado ser adquirida por la candiense por $31.000M. Se integrarán 30.000km de vías férreas, formando una «T» que atraviesa Canadá y desciende por el heartland estadounidense, hasta el puerto de Lázaro Cárdenas en el pacífico mexicano. Piezas de automóvil de Monterrey a Detroit. Propano de Alberta a Texas. Maíz de Iowa a México.

IV. Evergrande reverbera en Latam: materias primas

441 palabras. 2 minutos de lectura. 4 fuentes.

Evergrande, el promotor inmobiliario más grande de China, se enfrenta a la quiebra. Apenas tiene liquidez para afrontar pagos de interés sobre una montaña de deuda de $300.000M, suficiente para enganchar a toda una economía, y al menos arañar a todo aquel que suministre acero para estructuras o cobre para el cableado, como por ejemplo los exportadores de materias primas latinoamericanos.

Se estima que el ladrillo pesa un 25% en la economía China. Una teoría minada de las profundidades de Twitter sugiere que el aprieto en el que está Evergrande es consecuencia de una política del Partido Comunista de China para desapalancar el sector inmobiliario, tras años de crecimiento «fácil» vía ladrillo y deuda, y reasignar recursos hacia sectores más innovadores, de mayor componente tecnológico, y completar así la transición hacia un modelo económico más equilibrado con un mayor componente de consumo.

En el radar. Los colegas de FT Alphaville recogen los cálculos back-of-the-envelope de un analista de commodities de Liberum capital:

«¿Estamos bearish commodities? Sí…[la quiebra de Evergrande] amenaza con una desaceleración del sector inmobiliario chino, uno de dos sectores consumidores de materias primas, el otro siendo la infraestructura. Está ampliamente aceptado que China consume entre el 40-70% de los commodities globales ¿pero que porcentaje del consumo global proviene del sector inmobiliario chino? Del suministro total de commodities a China, el sector inmobiliario consume el 40% del flujo de acero (380Mtpa=20% del global total); 20% del cobre (2.7Mtpa=20% del global); 15% del aluminio (6Mtpa=9% del global); 15% del zinc (0.7Mtpa=5% del global); 10% del níquel (0.2Mtpa=8% del global)...la inmobiliaria China consume del 5-20% de la oferta global de commodities»

La exposición de los exportadores de materias primas americanos sería notable. Echando un vistazo rápido: Chile y Perú agregan en torno al 40% de la producción mundial de cobre. La minera estatal chilena Codelco es el mayor productor mundial de cobre. Canadá es el sexto productor de Níquel, Brasil el octavo, Cuba el noveno y EEUU el décimo. Perú es el tercer productor de zinc, EEUU el quinto, México el sexto, Bolivia el séptimo y Canadá el noveno. Canadá es también el cuarto productor de aluminio, y en la producción de acero destaca el gigante brasileño Gerdau. Se avecina un último trimestre más complejo de lo esperado para los directores financieros de las mineras latinoamericanas –y los sectarios de hacienda pública–.

Según los análisis de sensibilidad del banco estadounidense Wells Fargo, Chile y en menor medida Brasil –que exporta entre el 2-6% de su PIB a China– son los más expuestos al gigante asiático en la actual coyuntura. La Bolsa de Valores de São Paulo registró mínimos anuales durante la semana.

∞. América ¿Qué más?

Revista de prensa

HEMISFERIO

Latin America Risk Report: La CELAC se reúne en México | «México auspició la reunión de la Comunidad de Estados Latinoamericanos y Caribeños. Años después de su creación, la CELAC está definida por quien asiste más que por lo que el grupo hace. Cuba y Venezuela están. EEUU, Canadá y Brasil no. La misión de la CELAC parece ser el agrupar a presidentes del hemisferio ocasionalmente para hablar de lo increible que es que puedan juntarse sin estar EEUU presente, y rápidamente se olvidan de la exitencia del grupo por todo un año»

NORTEAMÉRICA

El Economista: Gran Bretaña quiere unirse al USMCA, ¿cómo funcionaría un T-MEC + GB? | «Gran Bretaña quiere unirse al T-MEC. No es broma. Revisen la fecha. No es el día de los Santos Inocentes...Para Gran Bretaña, la iniciativa se justifica como parte de una estrategia post Brexit. Ha pasado el momento de adrenalina de la ruptura que se oficializó en enero de 2020 y poco a poco van apareciendo los costos asociados con el divorcio. Las crónicas hablan de anaqueles vacíos en los supermercados y encarecimiento de algunos productos que antes venían de Europa sin aranceles. Hay disrupciones y reestructura forzosa de algunos sectores. Queda claro que no fue la catástrofe que muchos pronosticaban, pero es obvio para los británicos que necesitarán otras alianzas comerciales de gran calado para mantener su relevancia económica global y compensar lo que dejaron al abandonar la Unión Europea»

GRAN CARIBE

Bloomberg: Canje de deuda venezolana activa mercado de bonos moribundo | «Los traders apuestan a que el canje del gobierno de una participación en una refinería caribeña para liquidar algunas de sus obligaciones podría anticipar futuros acuerdos...los volúmenes son aún pequeños dadas las sanciones que impiden a inversores de EEUU hacerse con las notas...pero los fondos europeos con tolerancia de riesgo significativa se hacen con ellas en cuanto salen. Los precios de los bonos de la petrolera estatal PDVSA avanzan un 17% en el último mes...los soberanos un 20%...Bajo el acuerdo completado en agosto el gobierno canjeó una participación del 49% en la refinería dominicana Refidomsa –valorada en $88m– para liquidar $361m de bonos soberanas y de PDVSA»

ANDES

EFE: Lasso no descarta cambios ministeriales y anuncia un impuesto para los más ricos | «[El objetivo es] lograr la recaudación fiscal que exige el FMI. Sobre las condiciones del acuerdo, dado que uno anterior acabó sacando a la calle a miles de ecuatorianos en octubre de 2019, en la peor revuelta civil en décadas, Lasso aseguró que el anterior "requería para 2022 una reforma tributaria equivalente a 2,5 % del PIB, aproximadamente 2.500 millones de dólares", pero el actual incluye un compromiso de "apenas el 0,7 % del PIB". "Es decir, ha habido una gran flexibilización de parte del FMI...recordó su objetivo de duplicar la producción de petróleo a 1 millón de barriles diarios en 2025, lo que requeriría "unos $16.000m en inversión privada"...decisión que despierta recelo entre sectores ambientalistas e indígenas...Insistió en que planteará sus reformas ante la Asamblea Nacional (Legislativos) donde no cuenta con apoyos suficientes»

CONO SUR

FT: Chile pierde condición de refugio a medida que la inflación y el populismo disuaden a inversionistas: | «El rendimiento del bono del gobierno a 10 años en moneda local ha surgido del 2% en mayo a más del 5,5% este mes, llevando el coste de financiamiento a su nivel más alto en 7 años»

BRASIL

Perfil: Brasil sube impuesto al crédito para financiar programa social | «Brasil elevará un impuesto a las transacciones financieras para pagar el nuevo programa social del presidente Jair Bolsonaro de cara a las elecciones de 2022...El dinero financiará el llamado Auxilio Brasil, un programa social renovado que el presidente ha estado tratando de lanzar durante meses y para el que ha tenido dificultades para encontrar financiamiento»

Latam en datos. La petrolera estatal mexicana PEMEX fue la empresa del mundo con mayores pérdidas en 2020: $23,683.3m. Repite su puesto de 2019.

Semana americana.

Jueves 30 de septiembre: la Asamblea Legislativa de El Salvador recibe la propuesta para el Presupuesto General del Estado para 2022.

Viernes 1 de octubre: la Cámara de Diputados de la República Dominicana recibe de igual modo el Presupuesto General del Estado para 2022.

Felipe Galvis – Head of Growth & Operations @ R2 Capital

Reciba el boletín semanal íntegramente en su bandeja de entrada:

>500 suscriptores. >50% tasa de apertura. <0.5% tasa de baja.

Bienvenido/a, americanista. Hemos confirmado su dirección de correo electrónico. Recibirá el boletín cada fin de semana en su buzón.